COLUMN

コラム

廃掃法をわかりやすくまとめたり、廃棄物処理業界のDX化の事例をお伝えしています。

廃棄物処理会社様に向けたお役立ちコラムです。

インボイス制度って何? 廃棄物処理業のためのインボイス講座

「来年から始めるインボイス制度の対応状況に関して確認したいのですが、適格請求書発行事業者の登録番号はもう来てますか?」

さて、いきなりですが、こんな電話がかかってきたらどうしますか?実際、大手の企業を中心にインボイス制度の対応確認の連絡が始まっているようです。

「そもそもインボイス制度って何?」という方もたくさんいらっしゃるかと思います。「ちょっと調べてみたけど、ウチにはあんまり関係なさそう」という方もいるかも知れませんね。

私自身、最初は大した影響無いだろうなぁ…と思いました。思いましたとも。

いやいや!ちゃんと調べてみると、結構重要な…ともすれば死活問題になりかねないことで驚きました!

ということで、今回は「廃棄物処理業のためのインボイス講座」をお送りします。本当に必要な部分だけを、ギュッと凝縮してまとめていきます。

インボイス制度の概要

まずは、インボイス制度というものをざっくりと掴んでいきたいと思います。

インボイス制度を語るうえで、前提として「軽減税率」についての理解が必要です。軽減税率制度とは、現在の消費税率が原則10%のところを、食料品(酒類・外食を除く)と新聞については8%に軽減します。というものです。

コーヒーショップで飲み物を買うときに「お持ち帰りですか?」と聞かれるのも、軽減税率のためです。

軽減税率が始まったころは、「カップをそのまま渡されるだけで、持ち帰りでも店内でも対応は変わらないのに、なんでこんなに聞かれるんだろう」と思った記憶がありますが、税率を決めなければいけないから聞いているんですね。持ち帰りなら8%だけど、その場で飲むなら10%と、物が全く同じでも税率が変わります。

インボイス制度はこの軽減税率に関係する制度です。

企業が仕入れをする場合にも、もちろん消費税がかかります。仕入れた原料で、商品を作って売る際にも、また消費税がかかります。企業は、販売時に売り先から消費税を含めた代金を受け取って、その後、商品の売上から消費税分を計算して、国に納めるわけです。

この時、仕入れ時に払った消費税分は、控除して(差し引いて)納めます。

仕入れる商品が税率8%、販売する商品が税率10%だとします。

(例:食材を仕入れた飲食店が、店舗内で食事を提供する)

商品を1,000円(税込み1,080円)で仕入れた場合 → ①仕入れ先に支払った消費税は80円

商品を1,200円(税込み1,320円)で売り上げた場合 → ②顧客から預かった消費税は120円

この場合は、120-80=40ということで、差し引き40円分が納めるべき消費税額になります。

(仕入れ分の消費税80円が控除されたということです)

一方、仕入れ時も販売時も税率10%だとすると…

商品を1,000円(税込み1,100円)で仕入れた場合 → ①仕入れ先に支払った消費税は100円

商品を1,200円(税込み1,320円)で売り上げた場合 → ②顧客から預かった消費税は120円

この場合は、120-100=20ということで、差し引き20円分が納めるべき消費税額になります。

(仕入れ分の消費税100円が控除されたということです)

税率によって控除額が違うため、納めるべき税額も変わってきます。

インボイス制度は、仕入れ時の控除を受けるための制度

インボイス制度では、この仕入れ時の控除を受けるために設けられる新しい基準です。

基準に適合しない場合、控除が受けられないということになるので、前述のケースでは、もれなく120円の消費税を払わなければならなくなり、負担が増えるということです。8%と10%が混在する中で、対応していない場合には「一律の控除額になる」のではなく「控除がなくなる」というのがポイントです。

「ウチは食品とか扱っていないから8%の仕入れも売上もないし、関係ないよね」と思っていたら大間違いなのです。8%仕入れや売上があるかどうかに関わらず、控除自体がなくなってしまう!となれば、貴社にとっても死活問題になりかねません。

仕入れには、「廃棄物の処理を委託した場合の費用」も含まれます。

廃棄物処理事業は、利益率が高いとはいえない事業です。2次処理委託の消費税について、控除がなくなってしまうと、委託費用の10%分コストが増えるということになるので、かなり痛いのではないでしょうか。

インボイス制度の基準は「適格請求書(インボイス)」を元にして消費税額を計算することです。基準に合致した請求書を受け取ることで、控除を受けられるようになります。

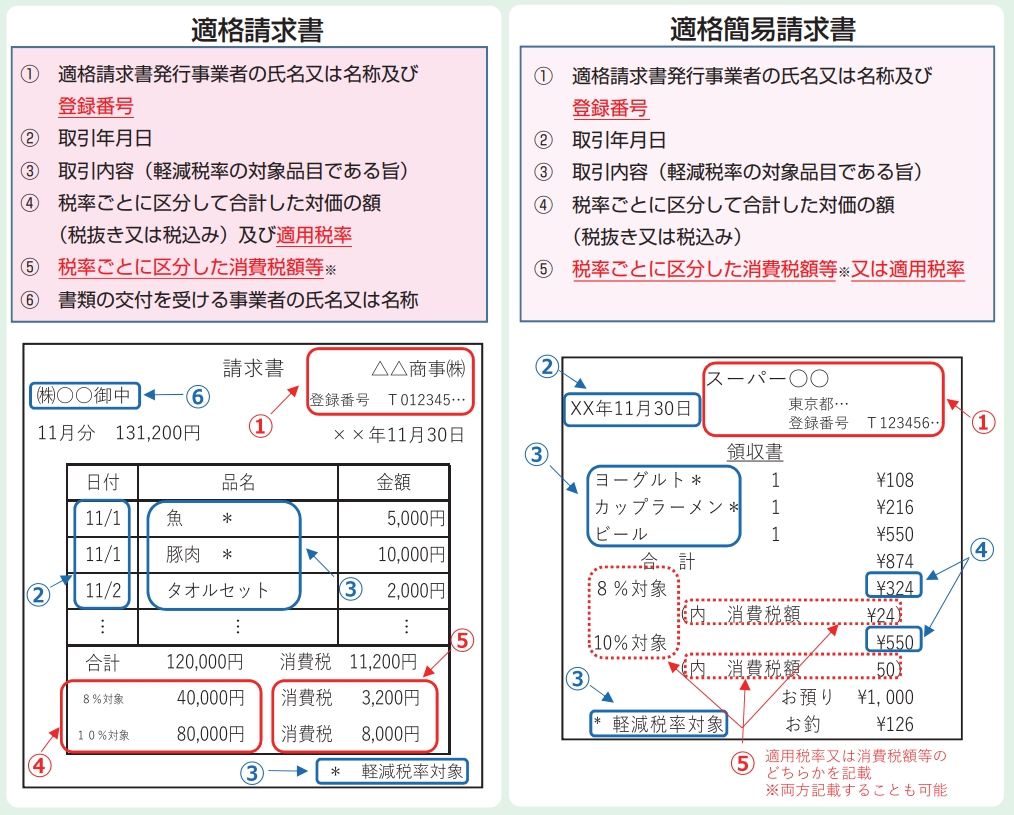

適格請求書は以下のポイントを満たす必要があります。

・登録番号が記載されている

・適用税率の記載がある

・税額の記載がある

登録番号というのは、事前に税務署に届け出ることで「適格請求書発行事業者」の登録を受けることができるので、その番号です。「T1234567891234」のようにローマ字T+数字13桁の番号です。

出典:国税庁ホームページ

委託先から受ける請求書がインボイス制度に対応しているのかを、確認していく必要があります。

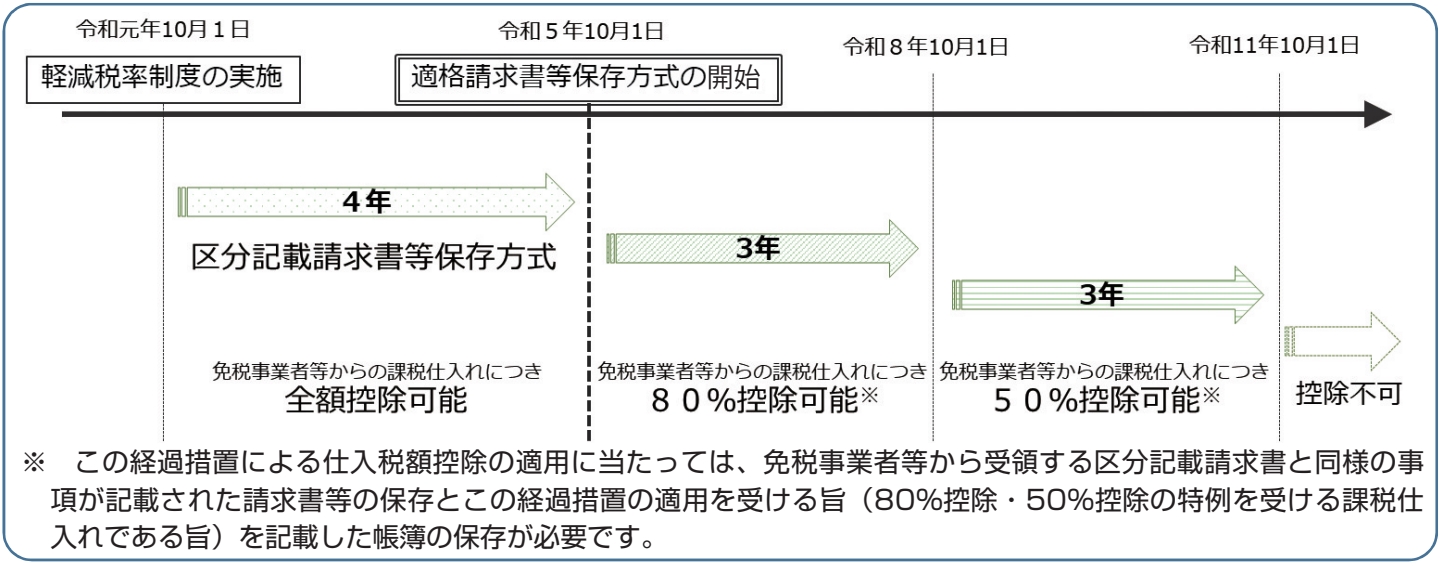

この制度には経過措置があり、令和5年10月以降もしばらくは控除が可能になってはいますが、最終的には令和11年10月1日に全額控除不可となります。

出典:国税庁ホームページ

排出事業者への請求対応こそ最重要!

インボイス制度の概要としてはここまでの説明でざっくりとご理解いただけたのではないでしょうか?

「控除が受けられないとコストが上がってしまうので、しっかり確認しよう」というご理解をいただければ、ここまでの時点では問題ないのですが…もっと重要なことがあります。

少し思い返してください。冒頭の質問は「取引先の排出事業者から、対応状況を確認された」というものでした。

そうです。取引先である排出事業者から見れば皆さんが仕入先になるので、皆さんが発行する請求書がインボイス制度に対応していないと困るのです。

排出事業者の立場になれば、インボイス非対応の取引先は10%割高になる…という状態です。

また、対応先と未対応先が混在して、使い分けが大変…ということになれば「取引先は全てインボイス対応にするように」というお達しが出る企業もあるかもしれません。ということは、「インボイス制度に対応していないと、解約されてしまう」ということも十分考えられるのではないでしょうか?

取引がなくなってしまうのですから、10%の控除どころではなく、100%売上がなくなってしまいます!これは本当に死活問題ですね。経過措置があることもお伝えしましたが導入直後でも20%の控除は消えてしまうので、取引先からは難色を示される可能性が高いですね。

以上のことを考えると、必ず令和5年10月1日に対応を間に合わせる必要があると思いませんか?

皆さん、しっかりと準備を進めていきましょう!

執筆者

安井 智哉

廃棄物処理会社へ出向し実務経験を積む。現場で得た知識や経験をもとに、お客様の課題に真摯に向き合い最適な提案をおこなうコンサルタントを目指す。

また、静脈産業・廃棄物処理業界の”現場”が抱える課題に着目し、ITシステム等の様々なツールを活用したサービスの開発に努める。